*コロナ暴落前に書かれた記事ですが、ポイント的なイベントや移り行くトレンドに左右されない中長期的な投資がお題なので、特に修正などしてません。このHPの記事はすべからく「時は変わっても価値を失わない」ものを掲載するようにしています。

市場投資を行う際の重要な判断材料の一つに、株価指標というものがあります。例えば「日経平均株価」とか。

これは、東京証券取引所第一部に上場する約2000銘柄の株式のうち225銘柄の値動きの平均値で、ざっくり日本の株式市場の動きが上昇しているのか下降なのかが見える指標、という理解でよいと思います。この指標がぐんぐん上がっていれば、経済は好調になっている、みたいな。

とくに小口個人投資家にとって重要なのに「インデックス投資」というのがあり。平均株価を構成している主要な銘柄のグループに出資して、市場株価指標をなぞるような値動きをするファンドに投資するというもの。個別株投資と違って「市場全体は好調なのにぼくが投資した会社はつぶれちゃったあ!」みたいなことがなく。10人の内9人までが失敗し破滅するという株式市場(そして残る1人が利益を独り占め。ははは)において、唯一安全に成果を狙える株投資だ、という人もいます。

アメリカ制空権空域へ侵入した日本機10機の内9機は撃墜される、という状況で唯一のこのこ生還できた100式偵察機。インデックス投資、と書いていてつい連想しました

ちなみに、アベノミクスが始まったころにすなおにインデックスファンドを買っていた人は、2年間で資産を3倍に増加していた、という分析もあるぐらいです。へえー!

でも、証券会社の人に「僕はインデックス投資をやりたいから、いいファンドを教えて」といったら渋い顔をされて「そんなのもうからないよ」「もっといい個別株があるよ」と言われた経験あり。要するに個別株をお客さんの間で転がすことが証券会社の利益の重要な部分となっているらしい。

もちろん市場が変動し下降すればインデックスファンドの成績も一緒に下がります。でも、アメリカのような経済大国の株式市場は長期的には拡大してゆくので、インデックス投資していれば、ビットコインのような大化けは期待できないにしても自然に儲かっていくことになります(日本はちょっとあやしい状況)。プロの人は素人がこういう自然な儲けかたを見つけてしまうと仕事が無くなってしまうので「われわれの個別ファンドはインデックスに勝ちます」みたいな銘柄を提示したりしますが、実際勝つのは至難の業らしい。もちろん勝つこともあり、あえて個別株をやる玄人もたくさんいることはいる。

インデックス関連での注意点:

- 長期的という言葉が生命線。上記のアベノミクス便乗で2年で3倍なんて言うのはブラジルもびっくりのレアケースであり、本来は20年で3倍くらいとおもったほうがよい。

- インデックス投資の信頼性を決するものに市場規模があり。楽天証券の「世界時価総額ランキング」によれば、世界最大のニューヨーク証券取引所は時価総額19,490,633百万ドル、世界全体の26%を占めており、東京証券取引所は4,751,890百万ドル、世界比7.21%。これだけの規模があれば、機関投資家が投機アタックで株価を操作しようとしてもそう簡単にはいかないので、上記の「自然な上昇」が実現できる。一方、ブラジルのBOVESPA(サンパウロ証券取引所)に至っては為替変動の激しい新興国の哀しさか、いろいろなソースで全然違う数字になっていたりして?最新とみられる情報でも493,500百万ドルとぜんぜん少なく(出展はhttps://myindex.jp/global_per.php)。これが何を意味するかというと、いくらでも投機筋の餌食となり実物経済とはかけ離れた動きをしてしまうため、インデックス指標ははぜんぜんあてにならない、ということになってしまいます。

それでも、新興国のインデックス指標はアテにならないとわかっていればそれなりに有用です。

たとえばIFIXというのがあり。

IFIXすなわちブラジルリート指標は、440億レアル(100億ドル)、161銘柄が上場しており。上記のBOVESPAが一般の株に対応しているのに比べてリート市場の動きを提示しています。そしてこのIFIXは2018-2019年で35.98%という記録的上昇。IBOVESPAの31.58%を上回りました。

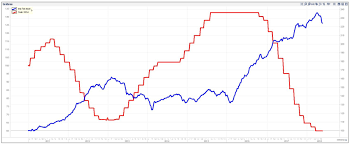

赤が法定基準金利。青がIFIX。株価指標は金利と逆比例することに注目。

そして不動産業界全般(建設、売買等関連企業)の株価指標であるIMOBに至ってはなんと70.6%の暴騰。そしてリート売買をしている投資家の人数は2012年~2017年は年間10万人だったのが、2018、2019の二年間で一気に47万人に激増しました。

ブラジルリート市場における投資家の人数。2018年から2019年の1年で3倍強の爆発的増加。このグラフにめぐりあった皆さん、ブラジルの市場はまだまだ伸びしろがありますよ、なんて悪魔のささやきを送ります。

いっぽう同期間でドルは3.56%上昇。インフレは7.30%(IGPM 指標)。法定金利は6.5%から4.5%へ減少。

ううむ数字ばかりでこんがらかってしまった。

投資家にとって指標や数字と特にその動きがどんな重要性を持つのか?

それは、ずばり!「リートなどで濡れ手に粟の大儲けをする投資判断の裏付けになる」ということなのです。

たとえば、とあるリートFLMA11について。

上記のIFIXの動きをウオッチしていて、かなりのサーマル(上昇乱気流)だな、すなわち

- リート投資家の数が激増。株式市場もブルマーケットそのもの。不動産産業は70%の爆発的発展。需要に供給が全く追い付かない事態が発生するぞ!

- 一方でドル上昇・金利減少。実体経済はまだまだ停滞期だ!

- つまり、金利現象に悲鳴を上げ、株に逃げ込もうとする「イワシの群れ(初心者投資家)」が、特定の株に群がり、ファンダメンタルズ(実体経済)に見合わない暴騰を見せるときが来るぞ!

と手ぐすね引いて待ち構えていました。

すると本当に到来し。折しも社会保障改革議会通過直後の2019年10月末の時点において、FLMAというリート銘柄が1か月で144%株価上昇。改革成功を口実にした投機があったな!よし株価がファンダメンタルズ相応に戻る前に売って利益確定だ!

と2日くらいかけて保有株の40%くらい売却。すかさず高配当リートに買い替え年収36万円アップになりました(図の赤丸の時点・金額)

FLMAの2020年1月17日時点、過去6か月間のグラフ

ちなみに、実体経済は沈滞しているのでやっぱり2020年1月時点でFLMAの株価も6か月前の水準に戻っちゃったのでした(図の青丸)。(2020年9月20日追記。コロナ禍で暴落した後、少し戻して3.06となっています)

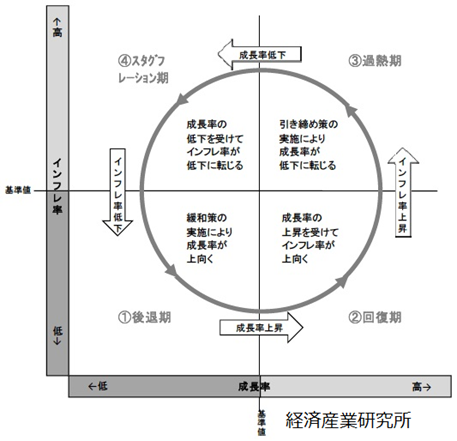

以前も記載しましたが、経済サイクルというのがあり。

為替や政策金利で、実体経済がどんなかなーというのを大雑把につかめます。でも市場は「噂で買って事実で売る」というように景気を先行するのが常であり。IFIXはじめ指標が示す加熱の兆候も実現にはまだまだですが、今のうちに買うべきは買い、本当に経済成長したときには売り逃げするくらいの覚悟でいる必要があると思います。

「リート?それってなあに?」「ブラジル?そんなのに投資するの?」と、まだ誰も知らないうちに「ボコられている銘柄に投資」するのが秘訣で、新聞やテレビなどマスメディアが「リートが新時代の救世主だ!」なあんて大々的に報道するようになったら、もはや儲ける時期はとっくに過ぎてしまっており。この記事を読んだみなさんは、だまされて(だますつもりもないでしょうが)買ってしまい、暴騰の次に必ず来る暴落の餌食になり破滅する「イワシの群れ(ラットレース)」に入らなくて済むことと思います。

最後に、この記事を読んで、キャピタルゲイン投資に血道を上げようとする若者たちへ一言。「この20年来、ぼくはリートは買うことはあっても売ることは1度(2回に分けましたけど)しかありませんでした。暴騰しようが暴落しようがコツコツ買っていったら資産1億を超えました」

ではでは。。。

ブログ作成者から承認されるまでコメントは反映されません。