相場の世界の恐ろしい最終兵器「カラ売り」。いろいろなサイトなどでいろいろな説明をしていますが、みなさんなんのこっちゃ?となっていないでしょうか。というわけで、ともかく仮のオペレーションで説明してみます。もちろん金額はすべてランダムな推定値です。

①金融機関等から期限限定で株の借り入れ。借り入れ料金10円を支払う。

➁借り入れた株を市場で売却。当日価格で70円入金。

➂借り入れ期限内に市場で買い戻す。当日価格で20円出金。

④借入期限が来て、株は金融機関などに返却

⑤この時点で➁70円―(①10円+③20円)=40円の利益

となります。

これを散文で説明すると「現在の株式市場での空売りとは、証券の保有者から証券を借りて市場で売り、証券の返却期日前に証券を買い戻す行為を主に指す。この場合は株の貸借の返済期日までに証券の価格が値下がりすると証券を安値で買い戻して高値で決済することができるので、差額による利益が生まれる。(Wikipedia)」

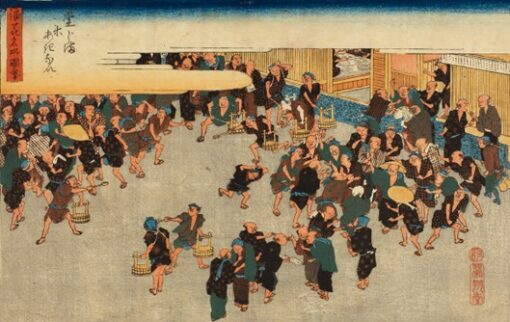

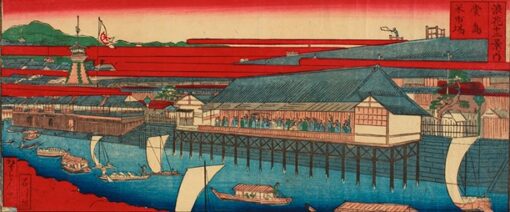

堂島米市場 https://www.jpx.co.jp/dojima/ja/index.html

なんかみみっちい儲け方ですねえ。

といって、プロの相場師はのきなみカラ売りで儲けているらしい。

プロをおちょくるおまえはいったい誰だ?という人に、いちおう「Qualified Investor」です。日本語だと「適格個人投資家」となるらしい。ぼくが持っているのはブラジルによる格付けで「Investidor Qualificado」になっています。

ちなみに、日本における適格投資家の要件はいろいろありますが、一番達成しやすいのに「投資性資産を1億円以上有する個人(Wikipedia)」ということで、読者のみなさんにもちらほらいたりして。

みみっちいかどうかはともかく。

カラ売りは一般の投資家ではなかなかできない、というのは、上記の①➁の時点で、単に借りているだけで、自分の所有物でもない株を、正々堂々と市場で売るか?ふつー相当抵抗を感じると思います。そして、「無期限信用」ならともかくとして、返済日が来るまでにちゃんと株を買い戻して③、どうぞお返しします④と、しれっと借りた相手に返却となると、やっぱりプロでないと心理的に参ってしまうと思います。

こういう儲け方を、ショートといいます。

対照的なのが、安いね!と思った株を借り入れでなく購入し、高くなったら売るというすなおな取引で、これはロングと言います。

堂島米市場 https://www.jpx.co.jp/dojima/ja/index.html

猫機長はどちらなの?

ぼくは基本どちらもやりません。ははは

基本「死ぬまでガチホ」です。

要すれば、株の価格が上がったら売って差益を得る(ロング)あるいは価格が下がるのを見越して(あるいはつりさげて)、下がったら買い戻して利益を得る(ショート)というのは、いずれも株の値段、価格の上下変動に基づくお金の儲け方であり。

それよりも、経営状態のしっかりした企業の株を永続的に保有して、その企業の配当をもらって生活したほうがいいのです。

価格の変動に基づく儲けは「キャピタルゲイン」といい、配当生活は「インカムゲイン」に基づいています。

ぼくに助言を聞きに来る人には、いつも「キャピタルにだまされちゃだめだよ!インカムだよ!」と答えています。(インカムは配当のみではなく、物理的な投資用不動産を持っている場合の家賃収入や、債権の金利。仮想通貨のステーキングも入ります。)

ただ、インカムで生活できるためには、それなりの配当をもらう必要があり。ぼくの場合はざっくり1億円の元本から毎月ひかえめ70万円(0.7%)のインカムですかねーインフレ対策もありこの大部分は再投資していますが、生活費に差し引く分も、金融資産の4%以内(年あたり)にとどめて、質素ながら生活ができているのでした。

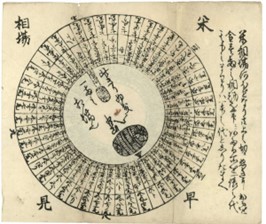

米相場の早見盤 http://core.kyoto3.jp/rice.html

1億貯めるためにはカラ売りに血道をあげるのもありかもしれませんが、ぼくとしてはS&P500のETFとかの方がまともと思います。

ちなみに、ぼくが1億ためたのは、高金利国ブラジルに住んで金利の高い債券と、人口ボーナスで右肩上がりの不動産を主体としたリートで配当を再投資していった結果です。

日本ではどうする?人口オーナスとインフレ(というよりスタグフレーション)爆発間近になっている日本ではもうだめかもしれん。

と切って捨ててしまうのも残酷なので、

例えば「海外不動産しか勝たん!」

https://www.youtube.com/watch?v=TcQksKdgDf4

とか、あるいはJリートでがんばっている人、分配金(償還ではなく配当)を出す投資信託を組み合わせて毎月配当金生活という人もいるので、そうゆうケースを参考にできると思います。

ところで、カラ売りが成功するためには、「➁借り入れた株を市場で売却」の時点でできうる限り高く売る必要があるとともに「③借り入れ期限内に市場で買い戻す」時には、できうる限り安い値で買い戻す必要があります。

この辺が相場師の腕の見せ所、と言えば聞こえはいいですが、実態はいかに機関投資家などの巨大金融勢力が市場操作するか。個人投資家はいかにこの波に乗るか、という、血も涙もない、生き馬の目を抜く、恐ろしい騙し合いの魑魅魍魎の世界になっています。

たとえば、とあるブロックチェーン関連の銘柄「NotBitcoin社」があったとします。

巨大金融勢力すなわちクジラたちは、浮世の欲にまみれた亡者と化した市場参加者をあやつるため、あの手この手で扇動するのです。

例えば、今年初めにビットコインETFが認可だぞ!「NotBitcoin社」も暴騰だああー!と、まずはちょっとだけ買いを入れます。(ここでできうる限りの株数を借りておく)

でも巨大勢力なので、ちょっとだけでもびょん!と相場は上がり始め。

びっくりした善男善女の群れが(これを「イワシの群れ」と言います)、わああ乗り遅れるなー!と大騒ぎして買い始めます。

相場は著しく上昇。

ここで、クジラは、あらかじめ借り入れていた「NotBitcoin社」株を、高値のうちに売り抜けてしまうのです。

米屋 https://yagimitinomise.livedoor.blog/archives/1776244.html

そのタイミングとして、例えば「トランプが選挙に負けそうだ」という情報をキャッチして、わああもうだめだハリスになったら「NotBitcoin社」は壊滅だー!と、ETF認可の時に買った株を、今度は二束三文でたたき売ってしまいます。

巨大勢力のたたき売りなのでやはり市場は動揺し。イワシどもは、今度は我先にと売り出すのでした。

そして大暴落。

クジラは、底値で借りた株数分を買い戻し。差額で大儲けするのでした。

個人の相場師で、はしこい奴はクジラの動きを読んで、個人でできる水準の売買をしてちまちまと儲けるのでした。

いずれにしろ、イワシの群れつまりふつーの善男善女はクジラとコバンザメの養分になるだけなのだった。

というわけで、コバンザメのようにクジラに引っ付いておこぼれをもらう、というのもありですが、そういったキャピタルゲインより、やっぱりインカムの方がいいなーと思います。

ううむ話が循環してきた、この辺で終わりにしますが、クジラの動きを知ることができれば、カラ売りだけではなく、ロングでも大勝負ができるぞ!

すなおな市場暴騰に乗っての儲け(安く買って高く売る)においては、ビットコインのETFがそろそろ上昇開始かな?

BTCの現物そのものはぼくはやっていません。以前書きましたが、取引所の養分になることを恐れるためです。

つらつらととりとめのない一文でした。投資は自己責任ですが、皆さんの参考になることを願っています。

米屋の米倉 https://yagimitinomise.livedoor.blog/archives/1776244.html

ではでは

ブログ作成者から承認されるまでコメントは反映されません。